相続税額の計算

|

こちらのページでは、相続税額の計算についてご説明いたします。 計算の基本的なことはこちらで御確認下さい。 |

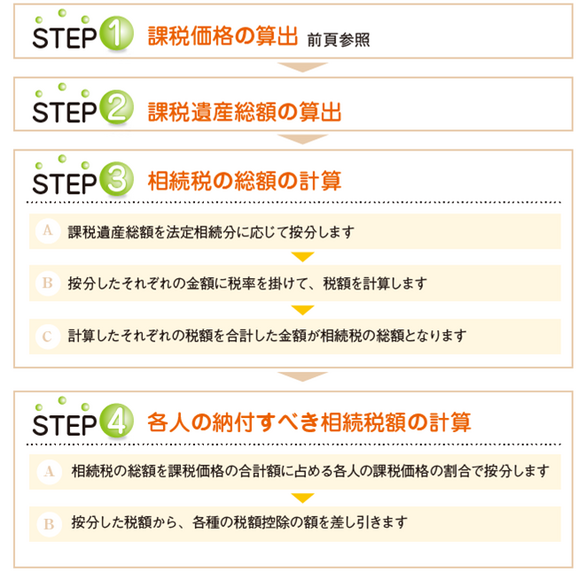

相続税額の計算手順

1・課税価格を算出したら、基礎控除額を計算します。

基礎控除額は、「5000万円+(1000万円×法定相続人の数)」です。

上記法定相続人の数には、相続放棄をした相続人も含めますが、養子の数には制限があります。

例)被相続人Aの法定相続人が実子Bと養子C・Dの3人の場合、養子1人しか控除の数に含められないので、基礎控除額は、5000万円+1000万円×2=7000万円となります。

また、被相続人Aの法定相続人が養子B・C・Dの3人の場合(実子なしの場合)、養子2人の控除だけなので、基礎控除額は、5000万円+1000万円×2=7000万円となります。

2・配偶者の税額軽減

申告期限内に遺産分割協議が成立し、かつ配偶者が遺産分割により取得した財産が、法定相続分相当額以下であるか、又は、1億6000万円以下である場合、申告すれば、配偶者に相続税がかかりません。

申告期限までに遺産分割協議ができないときは、「申告期限後3年以内の分割見込書」を提出すれば、配偶者の税額軽減の特例が受けられます。

そこで、申告期限内に法定相続分等に基づいて相続税の申告納付をします。

そして、申告後に行われた遺産分割に基づいて、配偶者の税額軽減を受けるには、分割が成立した翌日から4か月以内に更正の請求という手続をします。

申告期限から3年以内に遺産分割できないときは、未分割であることについてやむを得ない事由がある旨の承認申請書を期間経過後2か月以内に税務署に提出する必要があります。

3・その他、未成年控除、障害者控除、相次相続控除などの考慮

4・相続税の計算方法

5・相続税の計算方法申告が必要な場合

相続税の課税価格の合計が基礎控除額(5,000万円+1,000万円×法定相続人の数)を超える場合には相続税の申告が必要です。

6申告期限と提出先

相続開始を知った日の翌日から10か月以内に被相続人の死亡時の住所地を管轄する税務署に申告書を提出しなければなりません。

※なお、弁護士法人リーガル東京には、協力をしている税理士事務所と不動産鑑定士事務所がおりますので、相続に関する業務をワンストップで行うことが可能です。

この記事の監修者

弁護士・税理士・ファイナンシャルプランナー(AFP)

小林 幸与(こばやし さちよ)

〇経歴

明治大学法学部卒業、昭和61年に弁護士登録。現在は第一東京弁護士会所属の弁護士に加え、東京税理士会所属の税理士、日本FP協会認定AFP資格者。

日弁連代議員のほか、所属弁護士会で常議員・法律相談運営委員会委員・消費者問題対策委員会委員など公務を歴任。

豊島区で20年以上前から弁護士事務所を開業。現在は銀座・池袋に事務所を構える「弁護士法人リーガル東京・税理士法人リーガル東京」の代表として、弁護士・税理士・ファイナンシャルプランナーの三資格を活かし活動している。